孙小兵

2023年9月3日

“十三五”和“十四五”是我国建筑业市场的转折期,整体呈现三个典型特征:一是产值仍在增长,二是实物工程量已经见顶,三是结构调整加快。为相对清晰展现建筑业的宏观形势和发展趋势,本文以问答方式阐述。

目 录

问题1:我国建筑业市场规模在世界处于什么位置?

问题2:我国建筑业结构情况如何?

问题3:我国建筑业实物工程量是否已经见顶?

问题4:未来5年我国建筑业实物工程量的预期如何?

问题5:对建材行业有何看法?

问题6:对建筑业细分市场有何看法?

----------------------

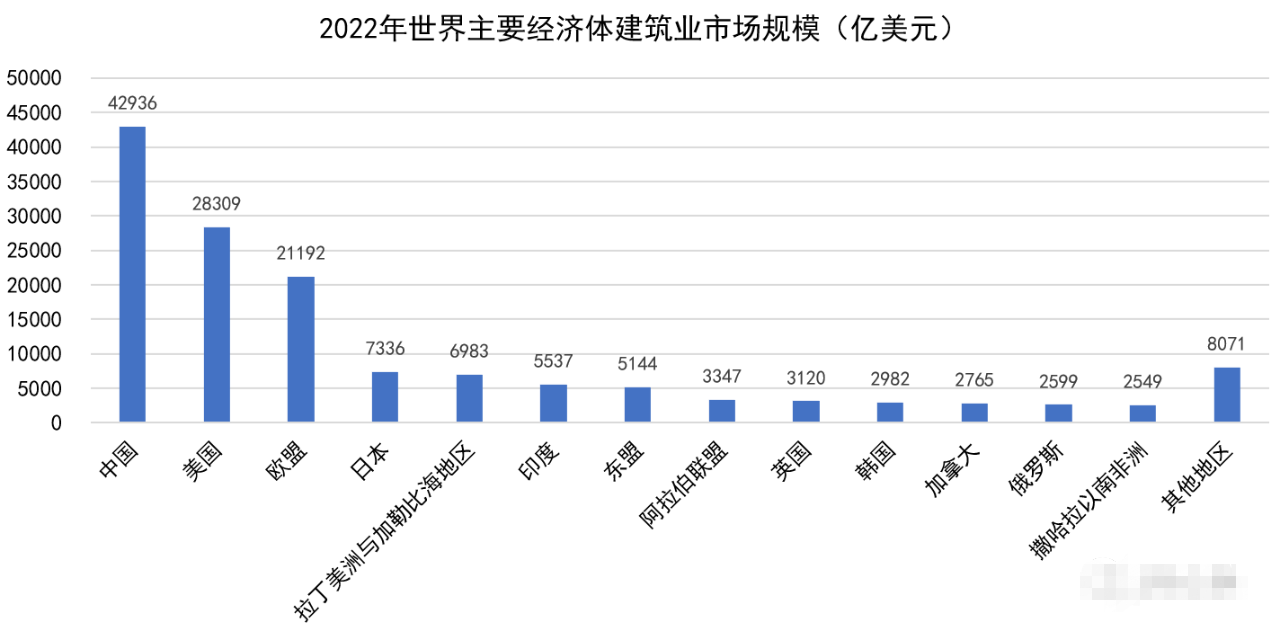

答:自2011年超过美国后,我国一直是世界第一大建筑业市场。2022年,世界建筑业市场规模为14.3万亿美元(现价美元,建筑业营业收入,下同),中国、美国、欧盟为世界前三大建筑业市场,建筑业市场规模分别4.3万亿美元、2.8万亿美元、2.1万亿美元,占全球建筑业市场的比例分别为30.1%、19.8%、14.8%。图1-1为2022年世界主要经济体建筑业市场规模。

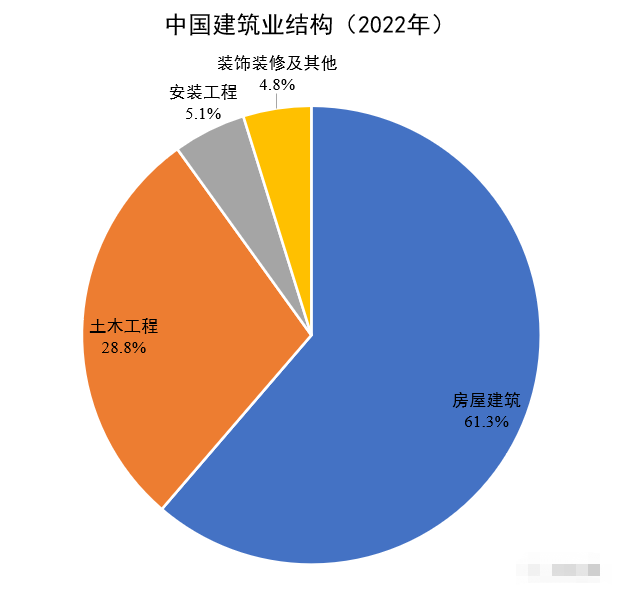

答:我们用两组数据反映建筑业市场结构:一组数据取自国家统计局、中国建筑业协会,见图2-1、图2-2、图2-3;另外一组数据取自2022年度ENR全球承包商250强中的63家中国企业营收统计,见图2-4。图2-1、图2-2、图2-3反映总体情况,图2-4反映大型建筑企业营收结构情况。

图2-1 2022年中国建筑业结构(按产值分)

图2-2 2022年中国房屋建筑结构(按竣工面积分)

图2-3 2022年中国土木工程结构(按产值分)

答:已经见顶。

我们从以下五个方面表征建筑业实物工程量投入:一是,水泥消费量;二是,房地产新开工面积;三是,新增二级及以上等级公路里程;四是,新增铁路营业里程;五是,城市新增建成区面积。

(一)水泥消费量。水泥消费量是反映建筑业实物工程量的核心指标。我国水泥产量和销量基本相同,水泥产量在2014年见顶,当年产量为24.9亿吨,此后开始震荡下降,至2022年降至21.3亿吨。见图3-1。

图3-1 中国历年水泥产量(亿吨)

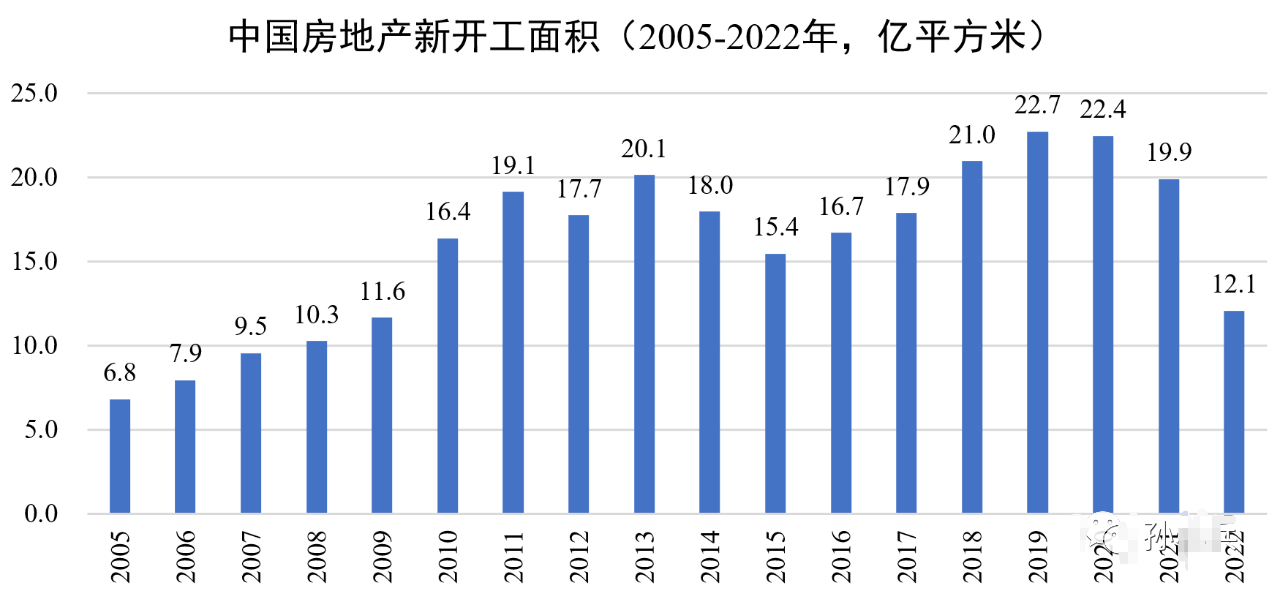

(二)房地产新开工面积。房地产业(住宅、商业等)形成的建筑业产值占建筑业总产值的45%左右,是占比最大的建筑业门类。我国房地产业全口径新开工面积在2019年见顶,当年为22.7亿平方米,之后开始下降,到2022年下降至12.1亿平方米,下降了46.7%。见图3-2。

图3-2 中国房地产开发企业新开工面积(亿平方米)

(三)新增二级及以上等级公路里程。交通运输行业(不含市政交通)形成的建筑业产值占建筑业总产值的20%左右,是第二大建筑业门类。2022年,公路交通固定资产投资占交通行业固定资产投资的74.0%,高速公路及普通国省道投资占公路固定资产投资的77.9%。我国新增二级及以上等级公路里程由“十二五”期间的12.77万公里,下降到“十三五”期间的12.75万公里;年均新增里程由“十三五”期间的2.55万公里/年,下降到2021年的2.13万公里、2022年的1.99万公里。

(四)新增铁路营业里程。我国新增铁路营业里程由“十二五”期间的2.98万公里,下降到“十三五”期间的2.53万公里;年均新增里程由“十二五”期间的0.60万公里/年,下降到“十三五”期间的0.51万公里/年、2021年的0.44万公里、2022年的0.42万公里。

(五)城市新增建成区面积。我国城市新增建成区面积由“十二五”期间的2125平方公里/年,下降到“十三五”期间的1597平方公里/年、2021年的1699平方公里/年。

答:中期来看,我国建筑业实物工程量还有下降的可能,但仍长期是世界第一大建筑业市场。未来5年,我国建筑业年均实物工程量预计将下降至2019年(疫情前)的70%左右。主要基于以下几个判断:

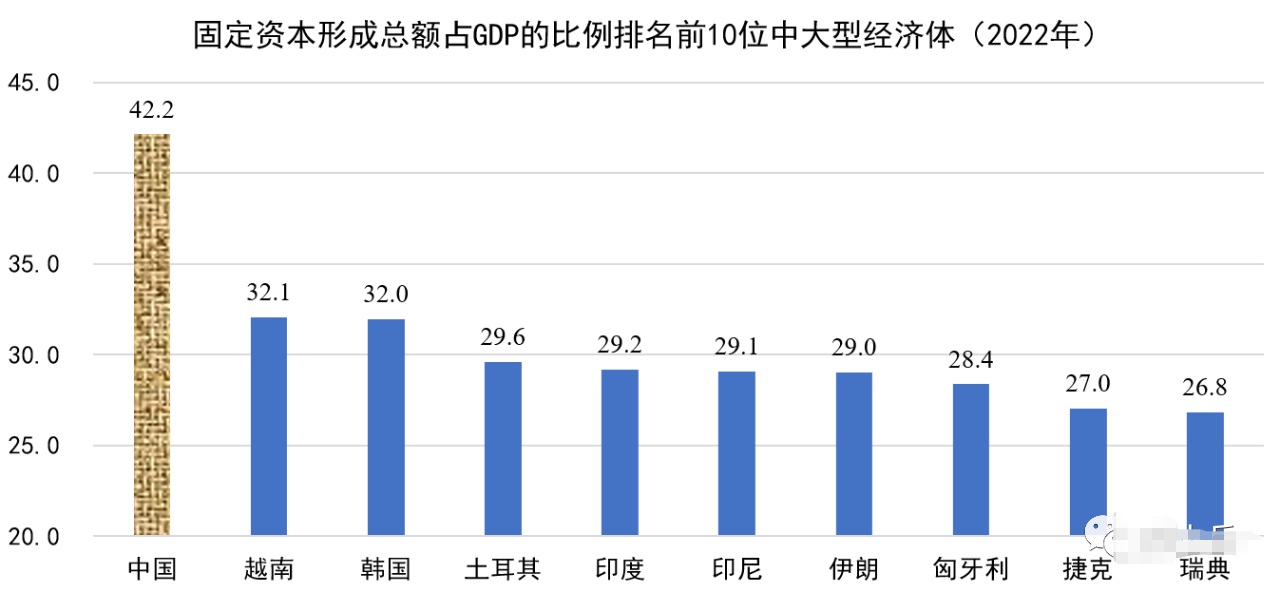

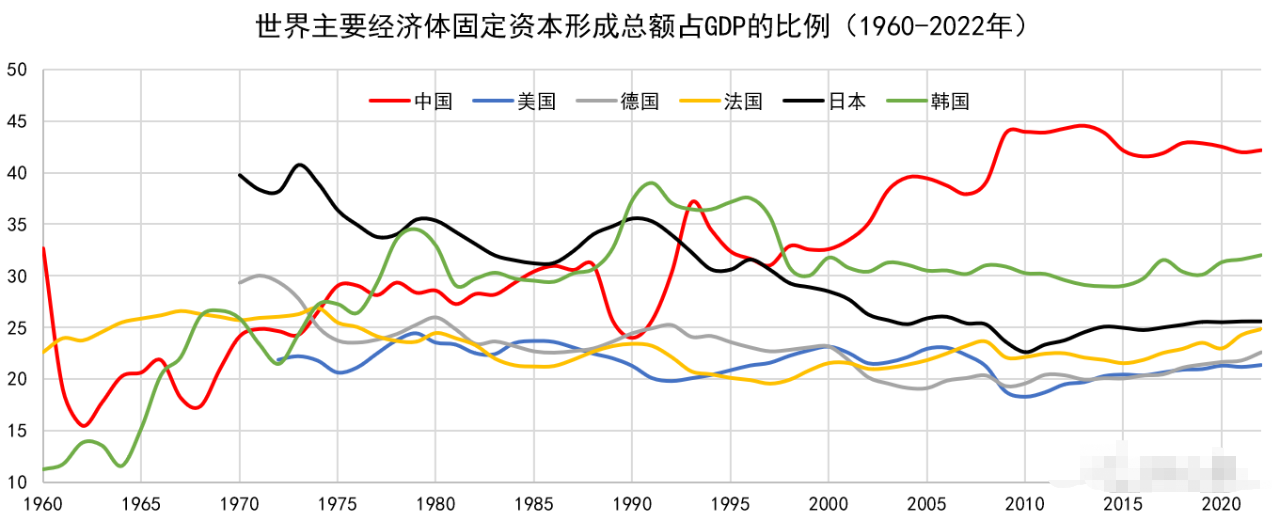

一是,高强度固定资产投资难以持续。改革开放以来,我国维持了长时间高强度固定资产投资,其强度和持续时间远超其他战后中大型经济体。从固定资本形成总额占GDP的比例来看,我国自2002年以后超过35%,自2009年以后超过40%,到2022年仍高达42.2%,远超其他中大型经济体。2022年,固定资本形成总额占GDP的比例排名前10位的中大型经济体见图4-1;1960-2022年,主要经济体固定资本形成总额占GDP的比例见图4-2。以水泥消费量为例,1900-2022年,美国123年的水泥消费量合计为67.3亿吨,尚不及我国2020-2022年3年的消费量(69.0亿吨)。以公路建设为例,2000-2022年,我国公路平均建设强度为16.7万公里/年,是美国1960-1970年(洲际公路建设高峰期)公路建设强度的2.4倍、2000-2022年公路建设强度的6.1倍。

二是,房地产投资和市政建设强度将会下降。2022年,我国城镇化率达到65.2%,接近葡萄牙水平(66.8%);9个省(直辖市)城镇化率超过70%,接近意大利水平(71.3%);广东省城镇化率达到74.8%,超过瑞士(74.0%),接近欧盟平均值(75.2%)。“十三五”时期,我国城镇化速度已开始降低,新增城镇人口由“十二五”期间的2344万人/年,下降到“十三五”期间的2074万人/年、2021年的1205万人、2022年的646万人。结合美国、欧盟等经济体房地产市场发展情况,考虑我国特殊国情,预计房地产市场再平衡后,我国房地产开发企业新开工面积将维持在10-12亿平方米/年,达到疫情前(2019年)的50%左右。

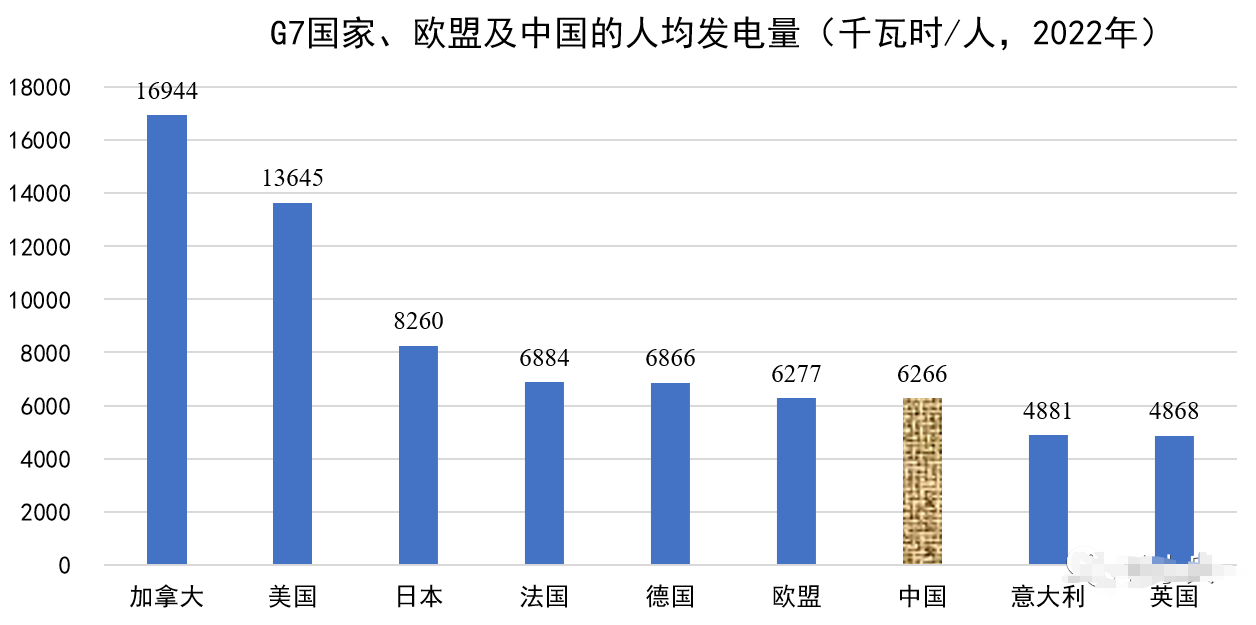

三是,我国基础设施整体已处于较高水平,投资边际收益递减。我国已建成全球最大的高速铁路网、全球最大的高速公路网和世界级港口群。瑞士洛桑国际管理发展学院(IMD)发布的《世界竞争力年鉴》具有较大权威性和影响力。IMD基础设施竞争力排序共有5个分项指标,分别为:传统基础设施、技术基础设施、科学基础设施、健康与环境基础设施、教育基础设施。我们从IMD《2022年世界竞争力年鉴》中单独拿出传统基础设施进行排序,中国大陆居第14位,在人口超过5000万的经济体中居第1位,高于日本(38位)、韩国(16位)、中国台湾(37位)等东亚发达经济体,也高于美国(18位)、德国(24位)、英国(31位)、法国(15位)等西方发达经济体。以公路为例,2022年,我国道路总里程(含市政道路)为590万公里,其中,高速公路里程为17.7万公里;美国道路总里程(含市政道路)为670万公里(含未铺设沥青或水泥的道路212万公里),其中,高速公路里程为10.8万公里;我国公路网主要分布在胡焕庸线以东地区,中东部地区的路网密度已远超美国。以电力基础设施为例,2022年,我国发电装机容量为25.6亿千瓦,是美国的2.2倍;发电量达到美国的1.9倍、欧盟的3.1倍;人均发电量与欧盟平均值相同,超过英国、意大利,达到德国的91.3%、法国的91.0%。G7国家、欧盟及中国的人均发电量见图4-3。

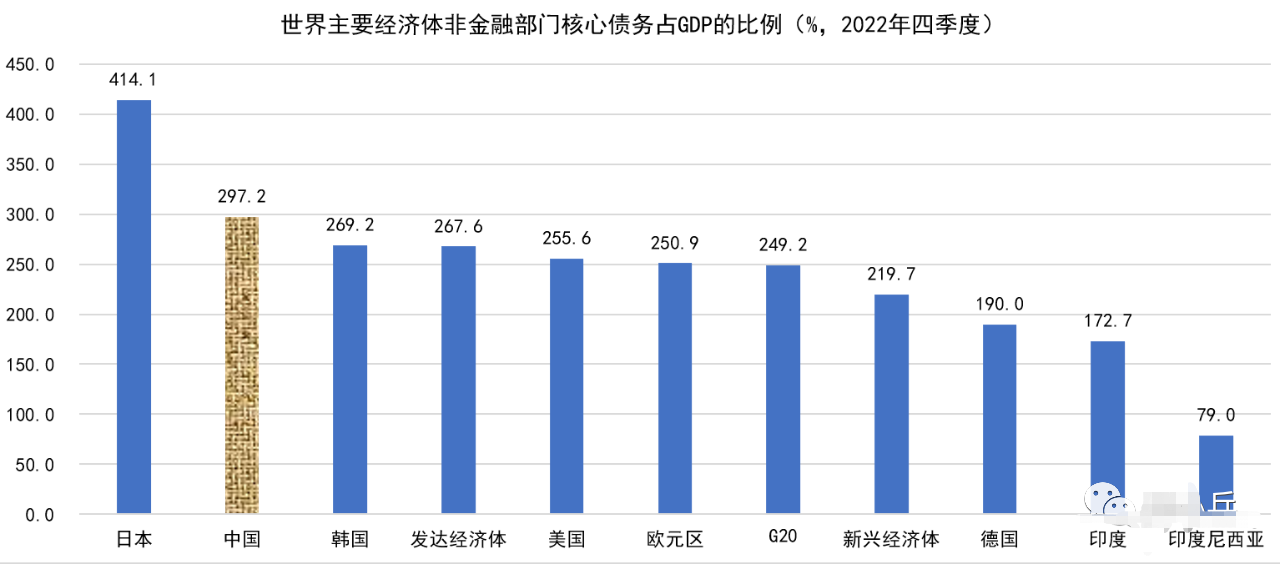

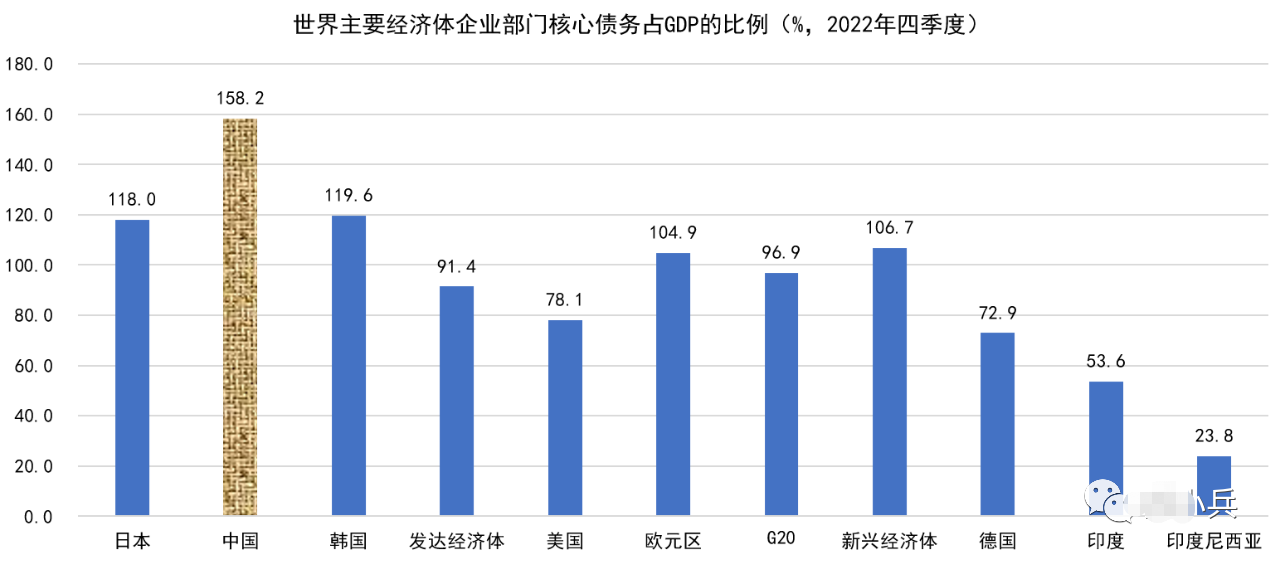

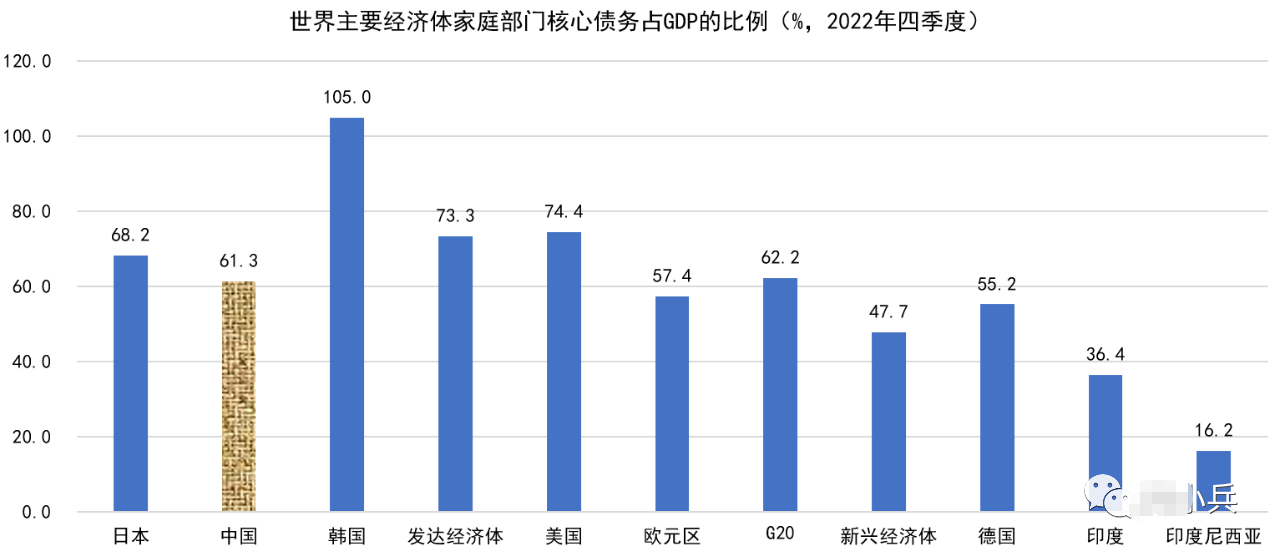

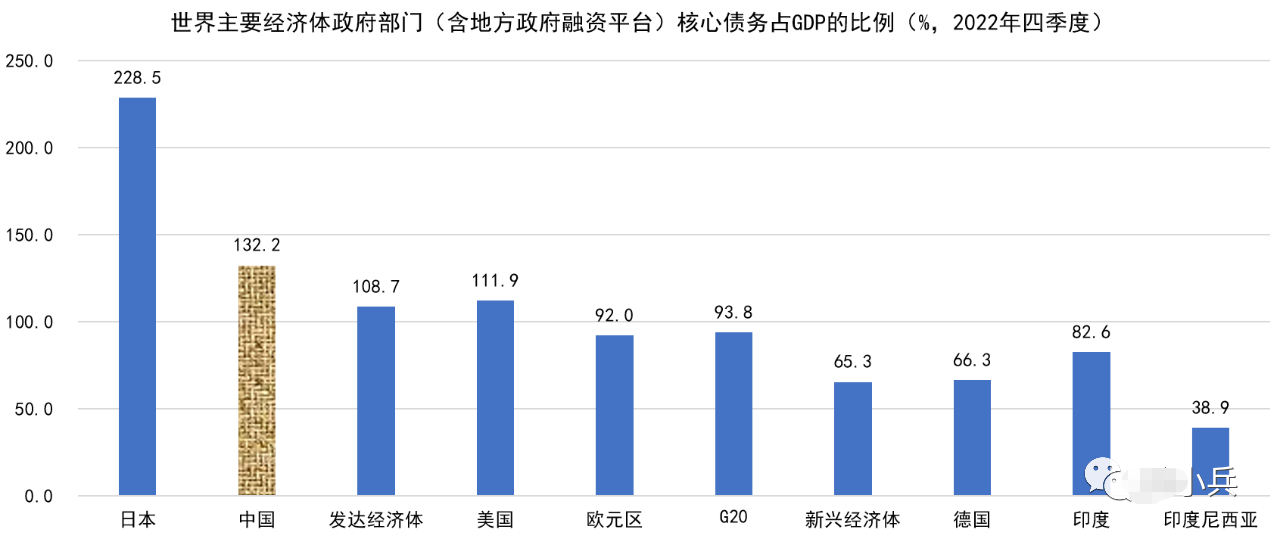

四是,受政府性基金支出预算下降、地方政府债务较高等因素影响,财政资金用于基础设施的空间受限。当前,除经营类或准经营类基础设施外,我国仍有超过50%的基础设施投资由政府承担直接或间接供给责任。受边际收益下降影响,大部分经营性和准经营性基础设施的回报率持续降低,以高速公路为例,绝大部分高速公路BOT项目难以达到6.0%的基准收益率,社会资本对经营性和准经营性基础设施的投资动力减弱。地方政府财政资金普遍紧张,用于基础设施建设的一般公共预算和政府性基金预算支出空间有限。在专项债方面,2022年底,我国已有17个省(自治区、直辖市)的债务率高于财政部对省级政府债务率设定的预警线(120%),加之专项债的自平衡特性,能够实现自平衡的项目持续减少,地方政府加杠杆空间有限。2023年1-7月,我国发行新增债券29706亿元,同比减少28.3%;其中专项债券24971亿元,同比减少28.0%。2022年底,我国非金融部门信贷(核心债务)总额占GDP的比例(以下简称“杠杆率”)为297.2%,已超过发达经济体及欧元区平均值,在主要经济体中处于很高水平(见图4-4)。其中,企业部门和家庭部门的杠杆率超过欧元区平均水平,政府部门的杠杆率超过新兴经济体平均水平(见图4-5、图4-6、图4-7)。根据国际货币基金组织2023年2月的估算,截至2022年底,我国地方政府融资平台隐性债务总额为66万亿元,若把该部分债务计为政府债务,则政府部门广义杠杆率将超过美国、发达经济体和欧元区的平均水平(见图4-8)。中期来看,我国将面临两个困局:一是,整体杠杆率太高,加之名义GDP增长率已低于名义利率,继续提高杠杆率将面临巨大的金融和经济风险。2022年,我国银行新发放企业贷款加权平均利率为4.17%,考虑存量高利率银行融资,以及委托贷款、信托贷款、企业债券、政府债券等债务融资利率,全社会存量债务加权平均名义利率预计超过5%。在此情况下,当名义GDP增速超过5%时,才能实现瑞·达利欧型“完美去杠杆”。2023年1-6月,我国名义GDP同比增速为4.88%,已低于名义利率。中期来看,我国定向加杠杆的空间有限,“完美去杠杆”的措施更趋复杂,放任杠杆率快速上升又将为金融和经济安全埋下巨大隐患。二是,政府部门、企业部门、家庭部门的杠杆率均较高,进行跨部门债务结构调整的空间有限。考虑宏观债务和政府部门广义杠杆率情况,以及基础设施整体水平,我国用于基础设施建设的政府债务性资金有较大概率将呈下降趋势。

图4-1 固定资本形成总额占GDP比例排名前10位中大型经济体(%, 2022年)

图4-2 世界主要经济体固定资本形成总额占GDP的比例(1960-2022年)

图4-3 G7国家、欧盟及中国的人均发电量(千瓦时/人,2022年)

图4-4 世界主要经济体非金融部门核心债务占GDP的比例(%,2022年四季度)

图4-5 世界主要经济体企业部门核心债务占GDP的比例(%,2022年四季度)

图4-6 世界主要经济体家庭部门核心债务占GDP的比例(%,2022年四季度)

图4-7 世界主要经济体政府部门核心债务占GDP的比例(%,2022年四季度)

图4-8 世界主要经济体政府部门(含地方政府融资平台)核心债务占GDP的比例(%,2022年四季度)

问题5:对建材行业有何看法?

答:总体来看,水泥、砂石、钢筋等建材行业将进入持续时间较长的去产能时期。

问题6:对建筑业细分市场有何看法?

答:我国固定资产投资主要集中在基础设施、制造业和房地产三个领域,分别形成基础设施、工业建筑、民用建筑三类建筑业市场。从总量来说,三类固定资产投资占全国固定资产投资总额的比例长期维持在85%以上。根据国家统计局的分类,广义基础设施包括交通(交通运输、仓储和邮政业),市政(公共设施管理业),电力热力燃气和水(电力热力燃气及水的生产供应业),水利(水利管理业),信息(信息传输、软件和信息技术服务业),环境(环境管理业)六类。2022年,六类基础设施固定资产投资为18.6万亿元(根据国家统计局新统计方法修正);按照管理范围重新归类,把燃气、水、城市道路划入市政行业,则交通(含仓储邮政)、市政、电力热力、水利、信息(含通信、数据中心、互联网及相关服务)、环境六类基础设施固定资产投资结构为:交通,25.7%;市政,52.3%;电力热力7.5%;水利5.6%;信息,4.8%;环境,4.1%。房地产业固定资产投资13.3万亿元。制造业固定资产投资17.5万亿元。展望“十五五”期间,工业和民用建筑,以及交通、市政类基础设施新建项目固定资产投资均会萎缩;水利和环境类基础设施新建项目固定资产投资存在维持或下行趋势。宏观判断,到2030年,上述领域固定资产投资形成的建筑业市场总体萎缩幅度预计将超过30%(相比2019年,实物工程量)。长期来看,能源转型和新一代信息技术(数字化、网络化、智能化)是确定无疑的两大发展趋势。能源转型主要围绕新型能源体系展开,展望未来,有六个领域将深刻塑造新型能源体系:风电、光伏发电、储能、V2G(电动汽车与电网双向能量互动系统)、电制可持续燃料、新一代信息技术。新一代信息技术的核心是数字化、网络化、智能化。数字化为社会信息化奠定基础,其发展趋势是社会的全面数据化。数据化强调对数据的收集、聚合、分析与应用。网络化为信息传播提供物理载体,其发展趋势是信息物理系统(CPS)的广泛采用。信息物理系统不仅会催生新工业,还会重塑现有产业布局。智能化体现信息应用的层次与水平,其发展趋势是新一代人工智能。人工智能的关键是数据、算力和算法。反映到基础设施建设上,在新能源、新型电力系统、新型能源体系的推动下,电力热力固定资产投资增长迅速,2022年的同比增速为24.3%,2023年1-6月同比增速为31.0%。2022年,狭义数字基础设施(通信、数据中心、软件、互联网及相关服务)固定资产投资同比增速为21.8%,2023年1-6月同比增速为14.2%。能源转型和新一代信息技术的典型特征是工程趋于简单,装备制造企业、ICT企业的重要性增强,工程设计和建筑安装费用占总投资的比例减少,相关企业的重要性减弱。以数据中心为例,2022年,全国在用数据中心机架总规模650万标准架,新增130万架,同比增长25.0%,除服务器、交换机、光模块之外的IDC部分(土建、装饰装修、供配电系统、冷源空调暖通系统等)固定资产投资估算为2900亿元,预计形成建安合同额不超过550亿元;2023-2025年,预计年均形成建安合同额不超过900亿元。鉴于上述情况,有条件的建筑企业要调整商业模式和服务供给方式,可考虑向“投、建、造、营、转”一体化商业模式转型,向“百业千行低碳化”、“百业千行数字化”综合解决方案发力。

来源:孙小兵 公众号